跨国药企2020年业绩“疫变”:营收增长普遍乏力 创新药仍是主航向

在2020年新冠疫情全球大流行背景下,跨国药企巨头们站在了转折的十字路口。

2020年不同于以往任何一年,在疫情叠加各国医药政策的影响之下,选择不同市场策略让各家业绩呈现出不同的面貌,同时抗击新冠疫情也让有相关药物、疫苗、检测的公司获益。

从营收规模排名来看,最大的变化来自“宇宙第一大药企”辉瑞,由于剥离了非专利品牌和仿制药业务部门普强(Pfizer Upjohn),蝉联多年冠军的辉瑞从“500亿美元俱乐部”退出,排名大幅下滑,险些跌出前十位。但仅从生物制药业务表现来看,辉瑞依旧实现增长;另外由于手握与BioNTech合作的新冠疫苗BNT162b2,辉瑞在2020年风头依旧,且于2020年12月在美国获得紧急使用授权(EUA),在第四季度贡献了1.54亿美元的销售额。

辉瑞在2020年的业绩表现和变化一定程度上反映了当下大药企面临的新局面和新选择:采取不同行动抗击传染病的大流行,并更加倚仗创新药物的拉动和前沿技术的发展。

此外,生物制药的融资环境在近些年都非常强劲,而2020年的疫情更加速了这种趋势。随着人们对生物制药的关注,投资者争相向该行业注入资金。生物制药在研发大流行性疾病治疗药物方面取得了显著进展。

冠军“易主”

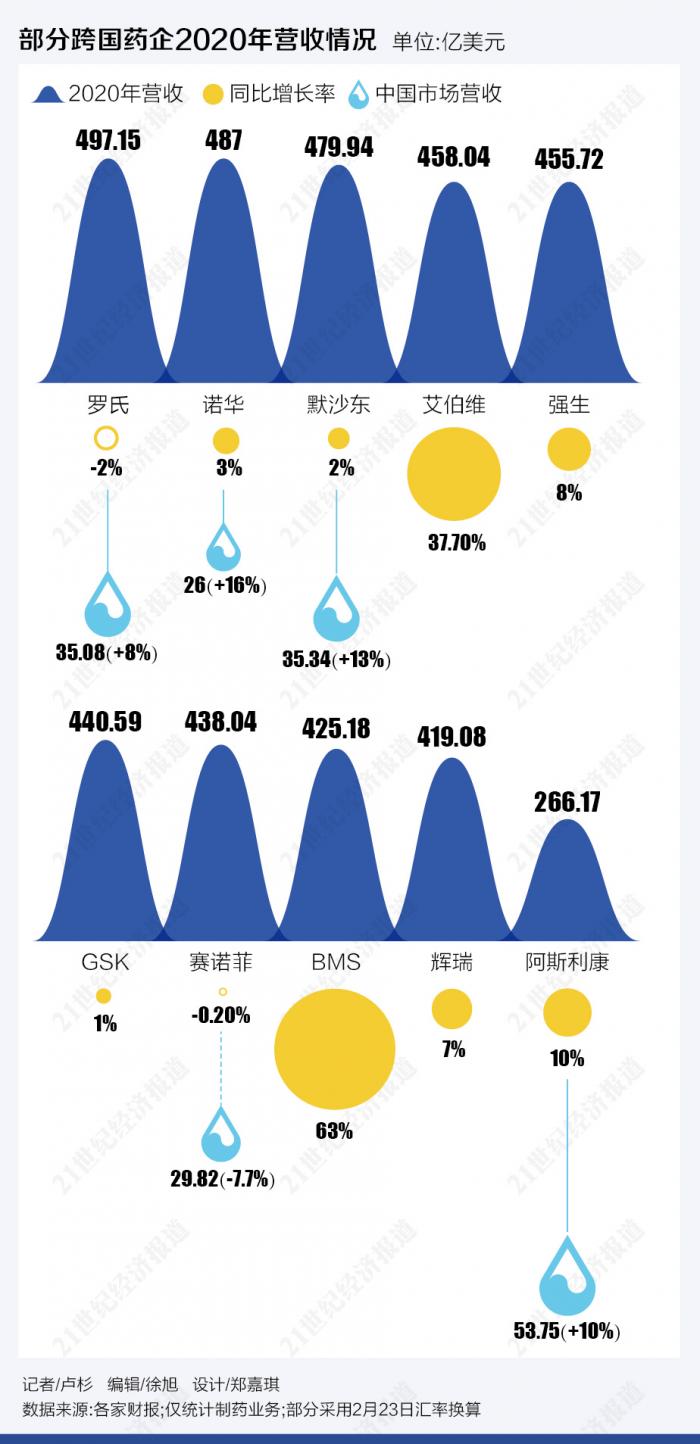

从2020年制药业绩来看,据21世纪经济报道不完全统计,共有5家跨国药企制药业务营收超过450亿美元,但已无一家进入“500亿美元俱乐部”。

罗氏2020年集团营收增长1%,为583亿瑞士法郎。其中,罗氏制药业务下滑2%,为445亿瑞士法郎。按2月23日汇率计算,罗氏制药业务位列第一。制药业务中,中国区制药业务收入为31.43亿瑞士法郎,增长8%。2021年,罗氏预计将保持中低个位数增长。

受各个市场生物类似药相继上市冲击,罗氏传统“三驾马车”Avastin、Herceptin、Rituxan营收持续下滑,但新药业务持续推动增长(+32%,+47亿瑞士法郎),2020年销售额达到184亿瑞士法郎,占比达40%以上,主要由肿瘤免疫疗法Tecentriq、血友病药物Hemlibra、多发性硬化症药物Ocrevus、乳腺癌药物Perjeta、Kadcyla拉动。罗氏首席执行官Severin Schwan在评论集团的业绩时也强调“这些病种的新药需求仍然很高”。

另外罗氏的诊断业务则是COVID-19疫情下的受益板块,达到137.91亿瑞士法郎(+14%),得益于诊断试剂盒的销量大增。

诺华2020年净销售额同比增长3%,达到487亿美元,核心营业利润增长13%,达到154亿美元。其中在中国市场的收入增长16%达到26亿美元,引领新兴地区市场增长。

手握新一代“药王”候选药物,默沙东2020年业绩依旧亮眼:全年营收479.94亿美元,增长2%。Keytruda在2020年营收高达143.8亿美元,增长30%,直追多年“药王”修美乐Humira。

默沙东中国业绩更是领涨全球,营收35.34亿美元,同比增长13%,是默沙东全球增长最高的区域,成为默沙东除美国和欧洲之外的第三大市场。

艾伯维和百时美施贵宝(BMS)成为并购后的“大赢家”,营收双双站上400亿美元。

由于2020年5月完成对艾尔建的收购,艾伯维营收从2019年的332.66亿美元大幅增长37.7%至2020年的458.04亿美元,上升至与罗氏、诺华、默沙东、强生等巨头同一个体量,更反超辉瑞。

收购之后丰富了艾伯维的产品组合,一定程度上减轻了对于修美乐的依赖。其中免疫组合全球收入221.53亿美元,增长13.4%,修美乐全球营收198.32亿美元;血液肿瘤产品组合收入66.51亿美元(+21.7%);美学产品组合收入25.9亿美元等。

BMS是另一家大幅受益于并购的巨头,因为完成对新基的收购,2020年营收大幅跃升63%至425.18亿美元,同超辉瑞,而2019年BMS营收仅为261.45亿美元。来那度胺Revlimid贡献了121.06亿美元(+12%),成为BMS的销售冠军;阿哌沙班Eliquis营收91.68亿美元(+16%);相比于K药的“蒸蒸日上”,O药Oppo首次出现了营收下滑,下滑3%至69.92亿美元。

2月16日,巴菲特旗下的伯克希尔-哈撒韦公司公布了2020年Q4的股票投资组合文件,巴菲特清仓了370万股辉瑞,增持了默沙东近630万股,并增持了艾伯维和BMS。

此外,2020年与疫情高度相关的药物瑞德西韦也公布了年营收。据吉利德财报,2020全年营收246.89亿美元,同比增长10%。其中瑞德西韦Veklury营收28.11亿美元,拉动了吉利德全年增长。

资料图。

政策VS市场

中国市场的重要性不言而喻,作为在疫情中最先恢复的国家,中国“引擎”的地位不断提升。与此同时,从带量采购、国家医保谈判到新药审评审批加速,政策的叠加影响更加直接地影响着跨国药企对于中国市场的策略。

在诺华全球财报会上,诺华首席财务官Harry Kirsch在接受21世纪经济报道采访时表示,“2020年诺华在中国市场的增长很好,利润率和成熟市场相比略低,这主要是因为我们为了在中国市场的未来发展,不断进行投资。”

中国已成为诺华全球前三大市场之一,诺华也是2020年在各项医药政策下获益最多的跨国药企之一:全年共有6个新药及适应症在中国获批;诺华旗下山德士的辛伐他汀成功中标国家集采;共有8个产品及新适应症通过医保谈判成功进入2020年版国家医保目录。自1987年以来,诺华已有超过80多个创新药物在华获批。2020-2024年,诺华预计在中国提交50个新药申请,进一步加快新药上市。

诺华肿瘤全球总裁Susanne Schaffert对21世纪经济报道表示,“诺华在中国的业绩表现高于市场平均水平。自2019年以来,我们有多款药物进入了国家医保目录。”

诺华制药全球总裁Marie-France Tschudin也对21世纪经济报道表示,“中国政府对创新越来越持更开放的态度,这也使得诺华在中国市场上取得出色表现。诺华肿瘤和诺华制药2021年预计在中国会有7个新产品获批,我们面临的机会是巨大的。”

中国市场更成为阿斯利康在全球市场的“主力军”。2020年,阿斯利康全球营收266.17亿美元,增长10%,中国市场营收高达53.75亿美元,增长10%,在跨国药企中“一枝独秀”。

阿斯利康在财报中称,中国药监部门的快速审评推进了本国和全球的药物开发。并提到了带量采购和医保谈判的影响,在包括美国和中国在内的许多市场,定价仍面临持续的下行压力。在中国等关键市场,价格和透明度措施仍是优先考虑的事项。另外阿斯利康提到了一个在疫情后非常重要的趋势即数字化,“我们的许多商业上市和会议都转向了数字化。例如,Imfinzi在中国是第一个在数字环境下推出的药物,吸引了近6000名医务人员参加。”

另一家首次公布中国市场营收的外企是礼来,2020年礼来营收245.39亿美元,同比增长10%,其中中国营收增长19%至11.17亿美元,与信达生物合作的Tyvyt(信迪利单抗)贡献了3.087亿美元。

2021年跨国药企除了平衡政策和市场,持续押注创新药,更在往年的基础上增加了疫情的关键词,这也引领着新一年的投资方向:关注意味着资金,制药和生物技术公司的COVID-19项目将在2021年获得投资人更多的资金支持。