紧抓“一带一路”机遇,提高中国烟草出口竞争力

烟草作为一种特殊的农产品,其附加值高、需求弹性小,是一国税收的重要来源,在国民经济中占有重要的地位,我国作为烟草生产和消费大国,一直以来实行专卖管理制度,形成对国内烟草市场的绝对控制。2019年全年,烟草行业完成卷烟产量4610万箱,同比减少2.54%;商业销量4742.4万箱,同比增长1.47%;商业销售额12376.18亿元,同比增长6.41%。虽然国内市场平稳,但中国烟草在国际市场上品牌集中度不强、市场占有率不高等问题突出,与四大国际烟草跨国公司相比,无论从规模上还是影响上都存在巨大差异,尤其是加入WTO之后,烟草市场开放、国际控烟公约施加压力越来越大,给中国烟草“走出去”战略带来巨大挑战。

2015年4月中国发起“一带一路”倡议,贯穿亚洲、欧洲、非洲三大板块,沿线覆盖65个国家和地区,人口多达44亿,是全球最长、发展潜力巨大的经济合作带,为沿线国家建立良好的伙伴关系,促进各国产业升级和贸易起到巨大作用。由此可见,抓住“一带一路”战略机遇期,是中国烟草“走出去”战略的重要一步,也是提高自身烟草产品国际竞争力的重要机遇。

虽连年顺差,但国际竞争力并不强

中国烟草的国际贸易竞争力一般用贸易竞争优势(TC)指数来衡量。TC指数是指一国进出口贸易的差额占进出口贸易总额的比重,反映了一国某产业的产业内贸易竞争力水平。

表1.1中国卷烟贸易竞争优势指数

从图表中可以看出,2015—2019年五年中,中国卷烟贸易一直保持顺差,差额有所波动。从总量上来看,无论是出口还是进口,中国卷烟贸易总额都处于较低水平,顺差主要得益于中国一直以来坚持的专卖制度、进口配额制对国内市场的保护和中国消费者吸食习惯。但随着对外开放的不断深入,近年来,我国烟草进出口总额都有缓慢增长,稍有波动,从贸易竞争优势指数可以看出,2015-2019年,我国出卷烟贸易指数维持在0.7左右,这也从侧面反映出我国卷烟专卖制度的优势,但从总量来看,出口总值不高,反映出在国际市场上中国卷烟产品竞争力不强的问题。

图1.1中国卷烟出口波动折线图

图1.2中国卷烟进口波动折线图

从波动上来看,中国卷烟进出口相对稳定,2018年是近5年来峰值,中国卷烟出口总额达到7.51亿美元,与2015年相比增长24%;2019年出口总额出现下滑,同比减少6%。从图1.1可以看出,中国卷烟出口虽存在波动,但波动幅度小,基本在6亿-7.5亿美元区间波动,说明中国烟草产品在国际市场中表现稳定,市场未出现缩水,也没有新的增长点。从图1.2中可以看出,2019年中国卷烟进口总额达到近5年峰值,为1.17亿美元,与最低年份2016年相比增长17%,增幅较明显。在2017—2019年间中国卷烟进口持续增加,也反映出深化改革开放、“一带一路”倡议等举措下,我国卷烟市场对外开放程度小幅持续提升。

总体来说,中国卷烟对外贸易虽连年顺差,但顺差并不能反映中国卷烟贸易的国际竞争力,与跨国公司销售额相比,中国烟草在国际市场占有率极低,这与中国卷烟品牌集中度低、产品质量标准低、创新研发力度不够等原因分不开,因此,实施“走出去”战略,既是提高中国卷烟国际竞争力的重要举措,也是优化国内卷烟市场、调整市场格局、整合优势品牌的内在需求。

沿线国家蕴藏广阔市场空间

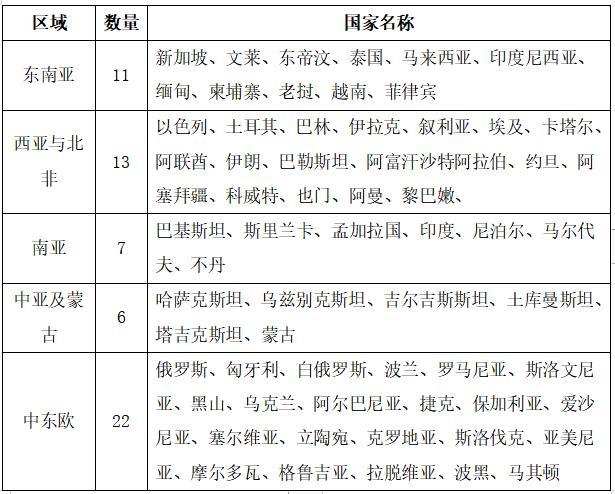

根据地理差异,“一带一路”沿线64国被划分成为东南亚11国、西亚与北非18国、南亚7国、中亚及蒙古6国以及中东欧22国,通过分析各地区的烟草消费习惯和贸易形势,可为中国在“一带一路”框架下烟草“走出去”战略提供决策支持,有的放矢地提高中国卷烟出口竞争实力。

表2.1“一带一路”沿线64国区域分布(不含中国)

东南亚各国吸烟人口众多,烟叶资源丰富,卷烟消费存在较大的增长空间,而且除了新加坡、马来西亚和菲律宾之外,其他国家的烟草市场并没有被四大跨国烟草公司实际控制。虽然混合型卷烟分布较广,但是马来西亚和越南等国家的烤烟型销量突出,超过了50%,本地烟草企业虽发展较落后,但受政策保护等影响,国内市场占有率较高,中国烟草海外投资环境较好,是“走出去”首选之地。

西亚地理优势明显,近年来,中国在此务工人员众多,是中式卷烟出口的重要潜在市场,而且西亚当地卷烟工业欠发达,卷烟消费大量依靠进口,年轻吸烟群体迅速增长,市场进入难度较低,中国烟草品牌具备一定竞争力。北非的埃及市场虽然被东方烟草实际控制,但国内政治风险较大,贸易出口存在风险,其他非洲国家与中国关系亲密,是中国烟草“走出去”的广阔天地。在西亚与北非的投资,应该在关注政治风险的基础上,加强本地消费习惯研究,提供符合本地需求的卷烟产品。

南亚是世界上人口最多最密集的地域之一,同时也是世界上最贫穷的地区之一,受长期殖民统治的影响,南亚部分国家存在复杂的地缘政治问题,虽然南亚各国吸烟人口众多,但是本地烟草企业市场份额较大,是国际烟草公司竞争的重点地区,对国内卷烟出口来说,属于机会型市场,应该谨慎研究,适当投入。

中亚及蒙古6国吸烟率普遍较高,但是市场实际被帝国品牌等跨国烟草集团控制,虽然我国与本地区国家贸易频繁,但是卷烟市场仍属于机会型市场,投资需谨慎。

中东欧在“一带一路”沿线中属于经济发展程度较高的地区,卷烟市场稳定,品类齐全,且本地区国家对烟草控制度较高,卷烟市场被四大跨国公司实际控制,对中国卷烟出口来说并不属于机会市场。

提升产品结构,强化品牌建设

加强制度创新,完善专卖管理。随着加入WTO的不断深入,外国烟草进入本土的压力势必越来越大,在此背景下,中国烟草应该及时加强制度创新和研判,完善专卖管理制度,守住本土卷烟市场。一是充分利用WTO非歧视性贸易原则和国民待遇原则等,灵活运用特定条件下的不履约条款,如“祖父条款”,优先使用国内立法权,完善专卖管理法律法规。二是充分借鉴国际先进经验,如日本虽然名义上取消了专卖制度,但仍可通过立法对烟草产品实行严格管理,加强进口限制,制定针对打击走私的法律法规,加大对卷烟反倾销的监管,减轻国际市场对国内市场的冲击。三是继续加大中式卷烟的研发力度,关注混合型烟草发展动态,巩固中国烟民消费习惯,减少外来品牌冲击。

充分研究国际消费者习惯,优化提升产品结构、质量。消费者习惯是烟草产品能否获得市场认可的关键,不同地区消费者的习惯也不相同,因此,中国烟草“走出去”尤其是走进“一带一路”市场,必须加强对不同国家和地区以及不同消费群体习惯的研究,根据不同消费者偏好,从产品外观、吸味等方面进行设计和改进,实现有针对性地投放和拓展市场。此外,在国际市场品牌培育阶段,要充分运用大数据分析,对不同产品的市场表现进行跟踪和反馈,为产品的改进和品牌策略调整提供科学依据。

完善营销渠道,强化品牌建设。一是积极探讨境外网络并购,在“一带一路”中政商关系友好稳定、民间交往频繁的国家,直接或联合收购当地烟草销售网络,实现对市场的迅速布局和进入,提高中国烟草品牌在当地市场的占有率;二是积极开展跨国直销,在符合出口国烟草销售规定前提下,积极与进口国商场对接,设立专卖店或专柜,进行跨国直销,减少流通环节,节约物流成本,间接提升中国烟草产品品牌知名度;三是推行品牌合作,积极寻找与当地品牌的合作生产和捆绑销售,实现互利共生、利益共赢。此外,为提高国际竞争力,中国烟草企业必须强化自身品牌建设,严格控制牌号规格,以中烟国际作为主要牵头人,整合本土品牌优势资源,提高品牌集中度,着重培育几个走得出去的卷烟牌号,避免大量品牌盲目投入造成市场分散,进而提高卷烟“中国制造”的国际声誉和地位。(作者 山东中烟工业有限责任公司员工陈庆海)